S&p 500®-indexet föll i ”correction” – området under de sista dagarna i februari, och stängde mer än 10% under sin sista heltidhög som uppnåddes tidigare i månaden. Februari turbulens medförde den första korrigeringen sedan fjärde kvartalet 2018 och den snabbaste någonsin 10%-korrigeringen, med nedgången som inträffade under bara sex handelsdagar.

korrigeringar kan orsaka mycket ångest., Det är dock viktigt att erkänna att finansmarknaderna historiskt sett har sett en betydande återhämtning någon gång under de flesta år samtidigt som de fortfarande ger positiv avkastning under hela året. Till exempel, i 2018 såg s&p 500 en marknadskorrigering på mer än 10% under årets första kvartal och igen under fjärde kvartalet, följt av en återhämtning på mer än 13% under första kvartalet 2019.

dessa marknadskorrigeringar är vanligare än du kanske tror., Under de fem åren sedan Schwab Intelligent Portfolios ® lanserades i mars 2015 har det skett fem korrigeringar, inklusive den senaste. Dessa tillfälliga återkopplingar har historiskt följts av returer, enligt Schwab Center for Financial Research. Sedan 1974 har S&p 500 stigit i genomsnitt mer än 8% en månad efter en marknadskorrigeringsbotten och mer än 24% ett år senare., Investera i en diversifierad portfölj och upprätthålla disciplin att hålla fast vid din långsiktiga plan genom dessa perioder av volatilitet är bland nycklarna till investeringar framgång.

börskorrigeringar är inte ovanliga

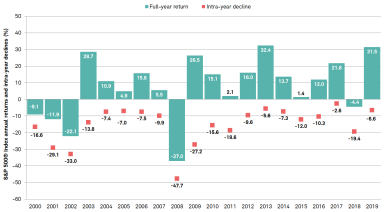

för att illustrera finansmarknadernas volatila karaktär tog vi en titt på den intraåriga börsen minskar under 20-årsperioden från 2000-2019. Som du kan se i diagrammet nedan inträffade en nedgång på minst 10% i 11 av 20 år, eller 55% av tiden, med en genomsnittlig återgång på 15%. Och om ytterligare två år var nedgången bara kort 10%., Trots dessa pullbacks steg dock lagren under de flesta år, med positiv avkastning på alla utom fem år och en genomsnittlig vinst på cirka 6%.

Figur 1: Aktiemarknadskorrigeringar är ganska vanliga., Pullbacks på 10% eller mer inträffade i 11 av de senaste 20 åren

att ha en långsiktig plan och hålla fast vid det är nyckeln till investeringssucces

den nuvarande tjurmarknaden närmar sig sitt 11-årsjubileum, med s&p 500 som har mer än fyrdubblats i värde från mars 2009 låg till slutet av februari 2020—även efter den senaste tillbakadragandet., Schwabs utsikter har blivit mer försiktiga de senaste månaderna bland osäkerheter kring coronaviruset, nedskärningar i företagsvinstberäkningar och oro över styrkan i den ekonomiska tillväxten. En björnmarknad med minst 20% nedgång kommer att inträffa någon gång, men det är viktigt att hålla dem i perspektiv. Den genomsnittliga björnmarknaden har pågått endast cirka 17 månader, enligt Schwab Center for Financial Research, och 80% av korrigeringarna sedan 1974 har inte lett till en björnmarknad.,

det återstår att se om den senaste marknadsvolatiliteten har nått sin crescendo eller om turbulensen kan fortsätta. Hur som helst, det är viktigt att komma ihåg att marknaden pullbacks är inte ovanligt — och förekommer i de flesta år. Dessa marknadskorrigeringar kan vara sunda när det gäller att återställa aktievärderingar och investerares förväntningar inom ett långsiktigt marknadsförskott. Vi vet att marknaderna kan vara volatila på kort sikt., Men vi förstår också att ha en långsiktig strategisk tillgångsallokeringsplan och hålla sig till den planen genom perioder av marknadsvolatilitet kan hjälpa dig att hålla dig på rätt spår mot att nå dina finansiella mål.

Schwab intelligenta portföljer är utformade för att ge bred diversifiering över upp till 20 tillgångsklasser i någon portfölj, inklusive defensiva tillgångsklasser som kontanter och guld som kan hjälpa dig att motstå dessa oundvikliga perioder av volatilitet., Denna breda diversifiering tillsammans med en automatiserad ombalanseringsprocess kan bidra till att disciplinen förblir lugn under kortvarig volatilitet samtidigt som den är inriktad på långsiktiga mål.

David Koenig CFA®, FRM®, Vice President och chefsstrateg för Schwab intelligenta portföljer

Lämna ett svar