S&P 500® Index falt i «korreksjon» territorium i de siste dagene av februar, lukker mer enn 10% under sin siste all-time high nådd tidligere i måneden. Februar er turbulens brakte den første korreksjon siden fjerde kvartal 2018, og den raskeste noensinne 10% korreksjon, med nedgang oppstår over en bare seks trading dager.

Korrigeringer kan føre til en rekke av angst., Det er imidlertid viktig å erkjenne at finansielle markedene har historisk sett en betydelig pullback på noen punkt i de fleste år samtidig levere positiv avkastning over hele året. For eksempel, i 2018, S&P 500-så et marked for korrigering av mer enn 10% i første kvartal av året, og igjen i fjerde kvartal, etterfulgt av en oppgang på mer enn 13% i første kvartal av 2019.

Disse markedskorreksjoner er mer vanlig enn du kanskje tror., Over fem år siden Schwab Intelligent Porteføljer® ble lansert i Mars 2015, det har vært fem rettelser, inkludert de nyeste. Disse sporadiske pullbacks har historisk sett blitt fulgt av returer, i henhold til Schwab Senter for Økonomisk Forskning. Siden 1974, S&P 500 har steget i gjennomsnitt mer enn 8% en måned etter at et marked korreksjon bunnen, og mer enn 24 prosent ett år senere., Å investere i en diversifisert portefølje, og for å opprettholde disiplin til å holde seg med mer langsiktig plan gjennom disse periodene av volatilitet er blant nøklene til investering suksess.

Aksjemarkedet korrigeringer er ikke uvanlig

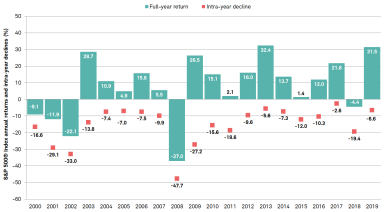

for Å illustrere den flyktige naturen til finansielle markeder, tok vi en titt på intra-år aksjemarkedet synker over 20-års periode fra 2000-2019. Som du kan se i tabellen nedenfor, som er en nedgang på minst 10% skjedde i 11 av 20 år, eller 55% av tiden, med en gjennomsnittlig tilbaketrekking av 15%. Og i ytterligere to år, og nedgangen var i underkant av 10%., Til tross for disse pullbacks, imidlertid, aksjer steg i de fleste år, med positiv avkastning i alle, men fem år og en gjennomsnittlig gevinst på ca 6%.

Figur 1: Aksjemarkedet korreksjoner er ganske vanlig., Pullbacks av 10% eller mer skjedde i 11 av de siste 20 år

å Ha en langsiktig plan og holde seg til det som er nøkkelen til investering suksess

The current bull market nærmer seg sitt 11-års jubileum, med S&P 500 har mer enn firedoblet i verdi fra Mars 2009 lav gjennom slutten av februar 2020—selv etter sine siste tilbaketrekking., Schwab outlook har blitt mer forsiktige i de siste månedene midt usikkerhet rundt coronavirus, kutt i inntening estimater og bekymringer om styrken av økonomisk vekst. Et bear marked av minst en 20% nedgang vil skje på et tidspunkt, men det er viktig å holde dem i perspektiv. Gjennomsnittlig bear marked har varte bare i ca 17 måneder, i henhold til Schwab Senter for Økonomisk Forskning, og 80% av korrigeringer siden 1974 har ikke ført til et bear marked.,

Det gjenstår å se om den siste volatilitet i aksjemarkedet har nådd sitt crescendo eller om turbulens kan fortsette. Uansett, det er viktig å huske på at markedet pullbacks er ikke uvanlig og forekommer i de fleste år. Disse markedskorreksjoner kan være sunt i å tilbakestille lager vurderinger og investor forventninger i et lengre sikt markedet forhånd. Vi vet at markedet kan være ustabile på kort sikt., Men vi forstår også at det å ha en langsiktig strategisk aktivaallokering plan og holde seg til planen gjennom perioder av volatiliteten i markedet kan bidra til å holde deg på rett spor mot å nå dine finansielle mål.

Schwab Intelligent Porteføljer er utformet for å gi bred diversifisering på tvers av opp til 20 aktivaklasser i noen portefølje, inkludert defensive aktivaklasser, som for eksempel penger og gull som kan hjelpe deg til å stå imot disse uunngåelig perioder av volatilitet., Dette bred diversifisering sammen med et automatisk rebalansering prosessen kan bidra til å gi disiplin til å forbli rolig under kortsiktig volatilitet mens de bor fokusert på langsiktige mål.

David Koenig CFA®, FRM®, Vice President og Chief Investment Strategist for Schwab Intelligent Porteføljer

Legg igjen en kommentar