Wenn Sie ein Unternehmer oder Manager verantwortlich für die Gehaltsabrechnung sind, haben Sie wahrscheinlich die Worte „Zusatzlöhne“ in gedämpften, fast ängstlichen Tönen gesprochen gehört. Das liegt daran, dass der Umgang mit zusätzlichen Löhnen in Ihrem Unternehmen zunächst schwierig erscheinen mag.

Es gibt viele Missverständnisse über Zusatzlöhne vs. reguläre Löhne und die Regeln in Bezug auf Timing, Berechnung und Quellensteuer. Aber zusätzliche Löhne sind nicht so unzifferbar, wie Sie vielleicht zuerst vermuten., Mit nur ein wenig Übung berechnen Sie zusätzliche Löhne wie ein Profi.

In diesem vollständigen Handbuch besprechen die Managementexperten von Sling alles, was Sie über zusätzliche Löhne und deren Verwendung in Ihrem Unternehmen wissen müssen.

Zusatzlöhne: Was sie sind

Gemäß dem Steuerleitfaden des Arbeitgebers (Circular E) des Internal Revenue Service klingen Zusatzlöhne genau so: Zusatzlöhne oder andere Vergütungen, die einem Arbeitnehmer zusätzlich zu seinem regulären Lohn gewährt werden.,

Dies ist eine ziemlich breite Definition, aber aus gutem Grund. Die IRS betrachtet viele Arten von Arbeitnehmervergütungen als zusätzliche Löhne, einschließlich:

- Boni

- Auszeichnungen

- Rückzahlung

- Steuerpflichtige Nebenleistungen

- Rückwirkende Lohnerhöhungen

- Nicht abrechenbare Aufwandsentschädigungen

- Nicht verstörbare Umzugskosten

- Preise

- Provisionen

- Abfindung

- Kumulierter Krankenstand

- Einige Überstunden

Wie Sie sehen können, sind zusätzliche Löhne nicht ungewöhnlich., Möglicherweise verwenden Sie sie bereits, ohne es zu wissen. Aber es ist, wie Sie zahlen — und letztlich, wie Sie Steuern einbehalten-diese zusätzlichen Löhne im Vergleich zu regulären Löhnen, die den Unterschied ausmachen.

Zusatzlöhne Vs. Reguläre Löhne

Der Hauptunterschied zwischen Zusatzlöhnen und regulären Löhnen ist, wie sie besteuert werden., Und dieser Steuersatz beruht auf zwei einfachen Variablen:

- Höhe der Zusatzlöhne

- Wie Sie die Zusatzlöhne bezahlen

Wenn Sie beispielsweise einem Mitarbeiter mehr als 1.000.000 US-Dollar an Zusatzlöhnen pro Jahr zahlen, werden diese Löhne auf eine bestimmte Weise besteuert (unabhängig davon, wie Sie sie bezahlt haben).

Wenn Sie einem Mitarbeiter weniger als 1.000.000 US-Dollar an zusätzlichen Löhnen pro Jahr zahlen, werden diese Löhne basierend darauf besteuert, wie Sie sie bezahlt haben — entweder kombiniert mit oder getrennt von regulären Löhnen.,

IRS-Regeln für Zusatzlöhne

Mehr als 1.000.000 USD

Zusatzlöhne über 1.000.000 USD unterliegen einer Quellensteuer von 37 Prozent (oder der höchsten Einkommensteuerrate für das Jahr). Hier ist ein Beispiel:

Zusatzlöhne = $1,500,000

Steuersatz = 37% (oder 0,37 im Dezimalformat)

Die Gleichung zum Ermitteln der Quellensteuer würde dann folgendermaßen aussehen:

Quellensteuer = $1,500,000 x 0.,37

Withholding = $555,000

Darüber hinaus erfolgt diese Einbehaltung ohne Rücksicht auf das W-4-Formular des Mitarbeiters.

Kombiniert mit regulären Löhnen

Wenn Sie zusätzliche Löhne mit regulären Löhnen zahlen (dh im selben Scheck), aber nicht den Betrag von jedem angeben, würden Sie die Bundeseinkommensteuer einbehalten, als wäre die Summe eine einmalige Zahlung für einen regulären Lohnzeitraum.

Das bedeutet, dass Sie die Quellensteuer basierend auf dem W-4 des Mitarbeiters in den IRS-Steuertabellen bestimmen würden., Hier ist ein Beispiel:

Ihre einzelne Mitarbeiterin gab 0 Zurückbehaltungszulagen auf ihrem W-4 an. Sie verdient $700 pro Woche. Eine Woche, geben Sie ihr einen $ 400 Bonus. Dieser Bonus ist technisch Ergänzungslöhne, aber Sie klumpen es zusammen mit ihrem regulären Lohn ohne Angabe des Dollarwerts von entweder (Ergänzungslöhne oder reguläre Löhne).

Nachdem Sie die Steuer-und Einkommenskredittabellen der IRS für Ihr aktuelles Jahr überprüft haben, müssen Sie 111 US-Dollar von den kombinierten regulären und zusätzlichen Löhnen einbehalten.,

Getrennt von regulären Löhnen

Wenn Sie zusätzliche Löhne getrennt von regulären Löhnen zahlen, haben Sie zwei Möglichkeiten:

- In einem anderen Scheck

- In demselben Scheck, aber unter Angabe der Beträge

So funktioniert jeder.

In einem anderen Scheck

Wenn Sie die zusätzlichen Löhne Ihrer Mitarbeiter getrennt von ihren regulären Löhnen (dh in verschiedenen Schecks) zahlen, würden Sie 22 Prozent dieser Löhne für Steuern einbehalten. Hier ist ein Beispiel:

Zusatzlöhne = $ 350

Steuersatz = 22% (oder 0.,22 im Dezimalformat)

Die Gleichung zum Ermitteln der Quellensteuer würde dann folgendermaßen aussehen:

Withholding = $350 x 0.22

Withholding = $77

Es ist wichtig zu bedenken, dass Sie auch die Einkommensteuer von ihren regulären Löhnen basierend auf ihrem W-4 einbehalten müssen.

In der gleichen Prüfung, aber unter Angabe Der Beträge

In diesem Fall würden Sie die Einbehaltung der Einkommensteuer so berechnen, als ob die Summe der regulären Löhne und Zusatzlöhne eine einmalige Zahlung wäre.,

Addieren Sie zunächst die regulären und zusätzlichen Löhne. Dann finden Sie die Steuerschuld auf den kombinierten Betrag. Dies ist genau das gleiche wie im obigen Abschnitt Mit regulären Löhnen kombiniert:

$700 reguläre Löhne + $400 zusätzliche Löhne = $1100

Steuer einbehalten = $111

Aber in diesem Fall müssen Sie jetzt ein paar weitere Berechnungen durchführen.,

$111 total tax liability – $71 regular pay liability = $40

Dass $40 der Betrag ist, den Sie als Steuer auf die zusätzlichen Löhne des Mitarbeiters einbehalten würden.

Wie Sie sehen, kann der Umgang mit zusätzlichen Löhnen eine lästige Pflicht sein und die Lohnabrechnung erschweren. Aber Sie können die Kontrolle mit den richtigen Werkzeugen bekommen.

Holen Sie sich die Kontrolle über Ihre Gehaltsabrechnung mit Sling

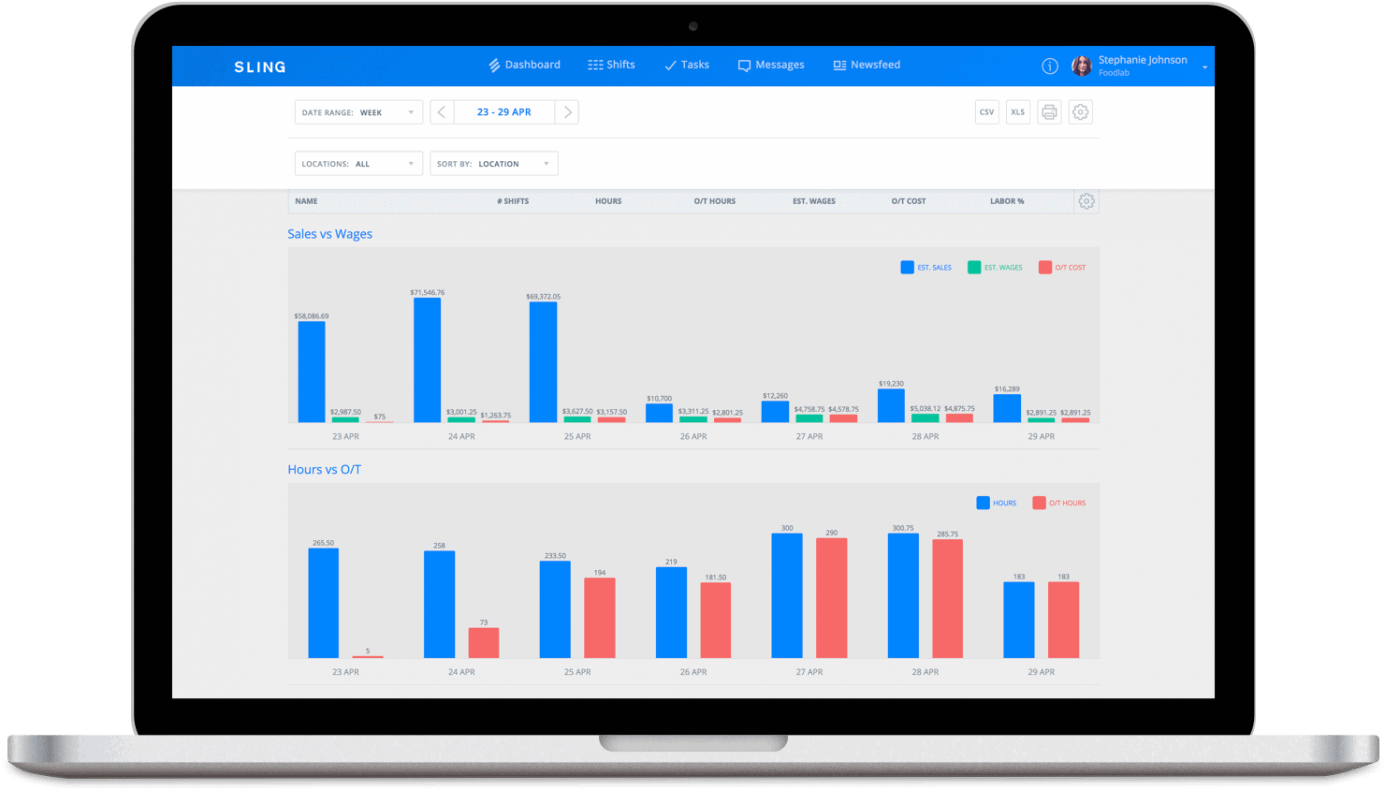

Die Berechnung von Zusatzlöhnen im Vergleich zu regulären Löhnen klingt möglicherweise nach mühsamer und verwirrender Arbeit (und dies kann sein, wenn Sie dies für mehrere Mitarbeiter tun)., Software wie Sling kann jedoch die Zeit für die Verarbeitung aller erforderlichen Informationen erheblich verkürzen.

Sling verfügt über alle Tools, die Sie benötigen, um mit allen Arten von Gehaltsabrechnungen umzugehen, einschließlich:

- Labor-cost optimizer

- Budget tracker

- Overtime control

- Time clock

- Artificial-intelligence-assisted Scheduler

Und wenn Sie Sling verwenden, um die Kontrolle über die vielen Aspekte Ihres Unternehmens zu erhalten, kann dies schwerwiegende Auswirkungen auf Ihr Endergebnis haben.,

Weitere kostenlose Ressourcen, mit denen Sie Ihr Unternehmen besser verwalten, Ihr Team organisieren und planen sowie die Arbeitskosten verfolgen und berechnen können, finden Sie unter GetSling.com heute.

Ein wichtiger Hinweis

Bitte beachten Sie, dass dies keine erschöpfende Erklärung für den Umgang mit zusätzlichen Löhnen ist. Einige der Informationen können je nach Unternehmen und Standort geringfügig abweichen. Überprüfen Sie unbedingt alle Bundes—, Landes — und lokalen Anforderungen-oder konsultieren Sie einen Fachmann -, bevor Sie Ihre eigenen Zusatzlöhne berechnen.

Schreibe einen Kommentar