Der S&P 500® Index fiel in den letzten Februartagen in das Gebiet der „Korrektur“ und schloss mehr als 10% unter seinem letzten Allzeithoch, das Anfang des Monats erreicht wurde. Die Turbulenzen im Februar brachten die erste Korrektur seit dem vierten Quartal 2018 und die schnellste 10% – Korrektur seit sechs Handelstagen mit sich.

Korrekturen können viel Angst verursachen., Es ist jedoch wichtig zu erkennen, dass die Finanzmärkte in den meisten Jahren in der Vergangenheit irgendwann einen signifikanten Rückzug verzeichnet haben, während sie im gesamten Jahr immer noch positive Renditen erzielt haben. Im Jahr 2018 verzeichnete der S&P 500 beispielsweise im ersten Quartal des Jahres eine Marktkorrektur von mehr als 10% und im vierten Quartal erneut eine Erholung von mehr als 13% im ersten Quartal 2019.

Diese Marktkorrekturen sind häufiger als Sie vielleicht denken., In den fünf Jahren seit der Einführung von Schwab Intelligent Portfolios® im März 2015 gab es fünf Korrekturen, darunter die jüngste. Auf diese gelegentlichen Pullbacks folgten historisch gesehen Rebounds, so das Schwab Center for Financial Research. Seit 1974 ist der S&P 500 einen Monat nach einer Marktkorrektur um durchschnittlich mehr als 8% und ein Jahr später um mehr als 24% gestiegen., Investitionen in ein diversifiziertes Portfolio und die Aufrechterhaltung der Disziplin, in diesen Volatilitätsphasen an Ihrem längerfristigen Plan festzuhalten, gehören zu den Schlüsseln für den Investitionserfolg.

Börsenkorrekturen sind keine Seltenheit

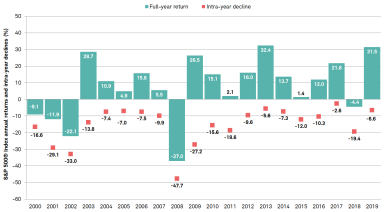

Um die Volatilität der Finanzmärkte zu veranschaulichen, haben wir uns die Intra-Jahres-Rückgänge an den Aktienmärkten im Zeitraum von 20 Jahren von 2000-2019 angesehen. Wie Sie in der folgenden Tabelle sehen können, ist in 11 von 20 Jahren ein Rückgang von mindestens 10% oder 55% der Zeit mit einem durchschnittlichen Pullback von 15% aufgetreten. Und in zwei weiteren Jahren lag der Rückgang bei knapp 10%., Trotz dieser Rückschläge stiegen die Aktien jedoch in den meisten Jahren mit positiven Renditen in allen bis auf fünf Jahre und einem durchschnittlichen Gewinn von etwa 6%.

Abbildung 1: Börsenkorrekturen sind ziemlich häufig., Pullbacks von 10% oder mehr traten in 11 der letzten 20 Jahre auf

Einen längerfristigen Plan zu haben und daran festzuhalten ist der Schlüssel zum Investitionserfolg

Der aktuelle Bullenmarkt nähert sich seinem 11.Februar 2020-auch nach seinem jüngsten Rückzug., Schwabs Ausblick ist in den letzten Monaten angesichts der Unsicherheiten rund um das Coronavirus, Kürzungen der Unternehmensgewinnschätzungen und Bedenken hinsichtlich der Stärke des Wirtschaftswachstums vorsichtiger geworden. Ein Bärenmarkt von mindestens 20% Rückgang wird irgendwann auftreten, aber es ist wichtig, sie in der Perspektive zu halten. Der durchschnittliche Bärenmarkt hat laut Schwab Center for Financial Research nur etwa 17 Monate gedauert, und 80% der Korrekturen seit 1974 haben nicht zu einem Bärenmarkt geführt.,

Es bleibt abzuwarten, ob die jüngste Marktvolatilität ihr Crescendo erreicht hat oder ob sich die Turbulenzen fortsetzen könnten. In jedem Fall ist es wichtig, sich daran zu erinnern, dass Marktrückgänge keine Seltenheit sind-und in den meisten Jahren auftreten. Diese Marktkorrekturen können dazu führen, dass Aktienbewertungen und Anlegererwartungen innerhalb eines längerfristigen Marktfortschritts zurückgesetzt werden. Wir wissen, dass Märkte kurzfristig volatil sein können., Wir verstehen jedoch auch, dass ein langfristiger strategischer Asset Allocation Plan und das Festhalten an diesem Plan in Zeiten der Marktvolatilität dazu beitragen können, dass Sie auf dem richtigen Weg sind, um Ihre finanziellen Ziele zu erreichen.

Schwab Intelligent Portfolios wurde entwickelt, um eine breite Diversifizierung in bis zu 20 Anlageklassen in jedem Portfolio zu ermöglichen, einschließlich defensiver Anlageklassen wie Bargeld und Gold, die Ihnen helfen können, diesen unvermeidlichen Volatilitätsperioden standzuhalten., Diese breite Diversifizierung zusammen mit einem automatisierten Rebalancing-Prozess kann dazu beitragen, dass die Disziplin bei kurzfristiger Volatilität ruhig bleibt und sich gleichzeitig auf längerfristige Ziele konzentriert.

David Koenig, CFA®, FRM®, Vice President und Chief Investment Strategist für den Schwab Intelligent Portfolios,

Schreibe einen Kommentar