Hvis du er en virksomhedsejer eller leder med ansvar for lønningslisten, har du sandsynligvis hørt ordene “supplerende løn” talt i forhastede, næsten bange toner. Det er fordi beskæftiger sig med supplerende løn i din virksomhed kan synes svært ved første.

Der er mange misforståelser om supplerende løn vs. almindelige lønninger og reglerne vedrørende timing, beregning og tilbageholdelse. Men supplerende lønninger er ikke så ubeskrivelige, som du måske først har mistanke om., Med bare lidt øvelse beregner du supplerende lønninger som en professionel.

i denne komplette vejledning diskuterer ledelseseksperterne hos Sling alt, hvad du har brug for at vide om supplerende lønninger, og hvordan du bruger dem i din virksomhed.

Supplerende Løn: Hvad De Er

Ifølge den Internal Revenue Service Arbejdsgiveren er Skatte-Guide (Cirkulære E), supplerende løn er præcis, hvad det lyder som: supplerende løn eller andre former for kompensation, der gives til en medarbejder i tillæg til deres almindelige løn.,

Dette er en ret bred definition, men med god grund. IRS mener mange typer af ansatte løn som supplerende løn, herunder:

- Bonusser

- Priser

- Tilbage betale

- Skattepligtige personalegoder

- Tilbagevirkende lønstigninger

- Nonaccountable bekostning kvoter

- Nondeductible at flytte udgifter

- Præmier

- Kommissioner

- Fratrædelsesgodtgørelse

- Akkumulerede sygefravær

- Nogle overarbejde

Som du kan se, supplerende løn er ikke så ualmindeligt., Du kan allerede bruge dem uden selv at vide det. Men det er, hvordan du betaler — og i sidste ende, hvordan du tilbageholder skat for — de supplerende lønninger sammenlignet med almindelige lønninger, der gør hele forskellen.

supplerende lønninger Vs. almindelige lønninger

den største forskel mellem supplerende lønninger og almindelige lønninger er, hvordan de beskattes., Og at skatteprocenten kommer ned til to simple variabler:

- Mængden af supplerende løn

- Hvordan du betaler den supplerende løn

For eksempel, hvis du betaler en medarbejder mere end $1.000.000 i supplerende løn per år, dem løn bliver beskattet på en bestemt måde (uanset hvordan du har betalt dem).

Hvis du betaler en medarbejder mindre end $1.000.000 i supplerende løn om året, beskattes disse lønninger ud fra, hvordan du betalte dem — enten kombineret med eller adskilt fra almindelige lønninger.,

IRS-regler for supplerende lønninger

mere end $1.000.000

supplerende lønninger på over $1.000.000 er underlagt tilbageholdelse på 37 procent (eller den højeste indkomstskat for året). Her er et eksempel:

Supplerende Løn = $1,500,000

skattesats = 37% (eller 0.37 i decimalt format)

ligningen for at finde ud af, om tilbageholdelse vil se ud som dette:

Tilbageholdelse = $1,500,000 x 0.,37

tilbageholdelse = $555,000

derudover sker tilbageholdelsen uden hensyntagen til medarbejderens form-4-formular.

kombineret med almindelige lønninger

Hvis du betaler supplerende løn med regelmæssige lønninger (dvs.i samme check), men ikke angiver størrelsen af hver, ville du tilbageholde føderal indkomstskat, som om det samlede beløb var en enkelt betaling for en almindelig lønperiode.

det betyder, at du vil bestemme tilbageholdelse baseret på medarbejderens 4-4 på IRS-skattabellerne., Her er et eksempel:

din enkelt medarbejder angav 0 tilbageholdelse af kvoter på hendes 4-4. Hun tjener $700 om ugen. En uge giver du hende en $400 bonus. Denne bonus er teknisk supplerende løn, men du klumper den sammen med hendes faste løn uden at specificere dollarværdien af enten (supplerende eller regelmæssig løn).

efter kontrol af IRS skat og arbejdsindkomst kredit tabeller for dit indeværende år, du opdager, at du er nødt til at tilbageholde $111 fra den kombinerede regelmæssige og supplerende løn.,

adskilt fra almindelige lønninger

Hvis du betaler supplerende løn separat fra almindelige lønninger, har du to muligheder:

- i en anden check

- i samme check, men med angivelse af beløbene

Sådan fungerer hver enkelt.

i en anden Check

Hvis du betaler dine medarbejderes supplerende løn adskilt fra deres almindelige løn (dvs.i forskellige kontroller), vil du tilbageholde 22 procent af disse lønninger for skatter. Her er et eksempel:

Supplerende Løn = $350

skattesats = 22% (eller 0.,22 i decimalt format)

ligningen for at finde ud af, om tilbageholdelse vil se ud som dette:

Tilbageholdelse = $350 x 0.22

Tilbageholdelse = $77

Det er vigtigt at huske, at du også er nødt til at tilbageholde skat fra deres almindelige løn, der er baseret på deres W-4.

i samme Check, men med angivelse af beløbene

i dette tilfælde vil du regne indkomstskatten som om summen af de almindelige lønninger og supplerende lønninger er en enkelt betaling.,

Tilføj først de regelmæssige og supplerende lønninger. Find derefter skatteforpligtelsen på det samlede beløb. Dette er nøjagtigt det samme som eksemplet i afsnittet kombineret med almindelige lønninger ovenfor:

$700 almindelige lønninger + $400 supplerende lønninger = $1100

skat tilbageholdt = $111

men i dette tilfælde skal du nu foretage et par flere beregninger.,

$111 samlet skatteforpligtelse – $71 regelmæssig lønansvar = $40

at $40 er det beløb, du ville tilbageholde som en skat på medarbejderens supplerende løn.

som du kan se, kan håndtering af supplerende lønninger være en opgave og gøre lønningslisten vanskelig. Men du kan få kontrol med de rigtige værktøjer.

Få Kontrol Over Din Løn Med Slynge

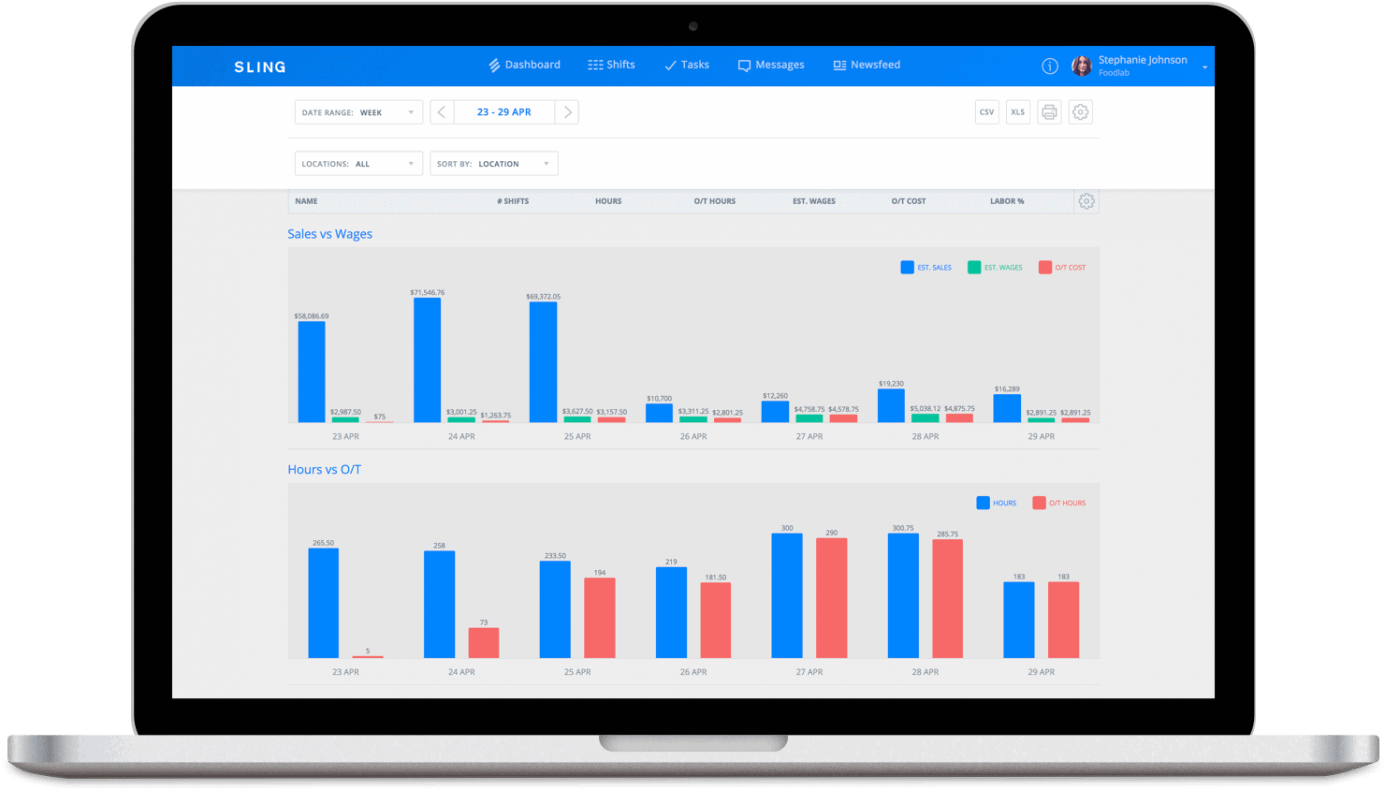

Beregningen af supplerende løn vs. almindelige lønninger kan lyde som kedelig og forvirrende arbejde (og det kan være, hvis du gør det for flere ansatte)., Men soft .are som slynge kan reducere den tid det tager at behandle alle de nødvendige oplysninger betydeligt.

Slynge har alle de værktøjer, du bliver nødt til at beskæftige sig med alle former for løn, herunder:

- Arbejde-koste optimizer

- Budget tracker

- Overarbejde kontrol

- ur

- Kunstige-intelligens-assisteret scheduler

Og når du bruger Slynge til at få kontrol over de mange aspekter af din virksomhed, det kan have en alvorlig indvirkning på din bundlinje.,for flere gratis ressourcer til at hjælpe dig med at styre din virksomhed bedre, organisere og planlægge dit team, og spore og beregne lønomkostninger, besøg GetSling.com i dag.

en vigtig Note

bemærk, at dette ikke er en udtømmende forklaring på, hvordan man håndterer supplerende lønninger. Nogle af oplysningerne kan afvige lidt baseret på din virksomhed og hvor den opererer. Sørg for at gennemgå alle føderale, statslige og lokale krav — eller rådfør dig med en professionel — inden du beregner din egen supplerende løn.

Skriv et svar