De S&P 500® Index viel in “correctie” gebied in de laatste dagen van februari, sluiten meer dan 10% onder het laatste hoogtepunt ooit eerder in de maand bereikt. De turbulentie van februari bracht de eerste correctie sinds het vierde kwartaal van 2018 en de snelste correctie ooit van 10%, waarbij de daling zich over slechts zes handelsdagen voordeed.

correcties kunnen veel angst veroorzaken., Echter, het is belangrijk om te erkennen dat de financiële markten hebben historisch gezien een aanzienlijke pullback op een bepaald punt gedurende de meeste jaren, terwijl nog steeds het leveren van een positief rendement over het hele jaar. Bijvoorbeeld, in 2018 zag de s&P 500 een marktcorrectie van meer dan 10% in het eerste kwartaal van het jaar en opnieuw in het vierde kwartaal, gevolgd door een herstel van meer dan 13% in het eerste kwartaal van 2019.

deze marktcorrecties komen vaker voor dan je zou denken., In de vijf jaar sinds de lancering van Schwab Intelligent portfolio ‘ s® in maart 2015 zijn er vijf correcties toegepast, waaronder de meest recente. Deze occasionele pullbacks zijn historisch gevolgd door rebounds, volgens het Schwab Center for Financial Research. Sinds 1974 is de S&P 500 een maand na een daling van de marktcorrectie gemiddeld met meer dan 8% gestegen en een jaar later met meer dan 24%., Investeren in een gediversifieerde portefeuille en het handhaven van de discipline om vast te houden aan uw langere termijn plan door deze perioden van volatiliteit zijn een van de sleutels tot het succes van de investering.

Beurscorrecties zijn niet ongewoon

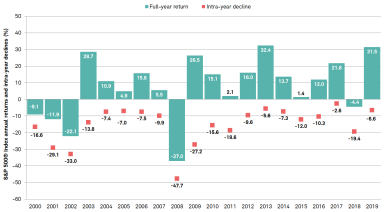

om het volatiele karakter van de financiële markten te illustreren, hebben we gekeken naar de intra-year stock market dalingen over de 20-jarige periode van 2000-2019. Zoals u kunt zien in de grafiek hieronder, een daling van ten minste 10% vond plaats in 11 van de 20 jaar, of 55% van de tijd, met een gemiddelde pullback van 15%. En in twee extra jaren was de daling net minder dan 10%., Ondanks deze pullbacks stegen de aandelen echter in de meeste jaren, met een positief rendement in alle jaren behalve vijf jaar en een gemiddelde winst van ongeveer 6%.

figuur 1: Beurscorrecties komen vrij vaak voor., Pullbacks van 10% of meer is opgetreden in 11 van de afgelopen 20 jaar

het Hebben van een lange termijn plan en steken om het de sleutel is tot de investering succes

De huidige bull markt nadert zijn 11e verjaardag, met de S&P 500 met meer dan verviervoudigd in waarde van de Maart 2009 laag tot aan het einde van februari 2020—zelfs na de recente pullback., De vooruitzichten van Schwab zijn de afgelopen maanden voorzichtiger geworden te midden van onzekerheden rond het coronavirus, bezuinigingen in de schattingen van bedrijfswinsten en bezorgdheid over de kracht van de economische groei. Een bear markt van ten minste een 20% daling zal plaatsvinden op een bepaald moment, maar het is belangrijk om ze in perspectief te houden. De gemiddelde berenmarkt heeft slechts ongeveer 17 maanden geduurd, volgens het Schwab Center for Financial Research, en 80% van de correcties sinds 1974 hebben niet geleid tot een berenmarkt.,

Het valt nog te bezien of de recente marktvolatiliteit haar crescendo heeft bereikt of dat de turbulentie zou kunnen voortduren. Hoe dan ook, het is belangrijk om te onthouden dat de markt pullbacks zijn niet ongewoon — en optreden in de meeste jaren. Deze marktcorrecties kunnen gezond zijn bij het resetten van aandelenwaarderingen en beleggersverwachtingen binnen een marktvooruitgang op langere termijn. We weten dat markten op korte termijn volatiel kunnen zijn., Maar we begrijpen ook dat het hebben van een strategisch plan voor de toewijzing van activa op lange termijn en het vasthouden aan dat plan door perioden van marktvolatiliteit kan helpen om u op het juiste spoor te houden om uw financiële doelen te bereiken.

Schwab Intelligent portfolio ‘ s is ontworpen om een brede diversificatie te bieden over maximaal 20 activaklassen in elke portefeuille, inclusief defensieve activaklassen zoals contanten en goud die u kunnen helpen deze onvermijdelijke perioden van volatiliteit te weerstaan., Deze brede diversificatie in combinatie met een geautomatiseerd herbalanceringsproces kan helpen om de discipline te bieden om kalm te blijven tijdens de volatiliteit op korte termijn en tegelijkertijd gefocust te blijven op doelstellingen op langere termijn.David Koenig CFA®, FRM®, Vice President en Chief Investment strateeg voor Schwab Intelligent Portfolio ‘ S

Geef een reactie