L’indice S& p 500® est tombé en territoire « correction » dans les derniers jours de février, clôturant plus de 10% en dessous de son dernier Les turbulences de février ont apporté la première correction depuis le quatrième trimestre de 2018 et la correction de 10% la plus rapide jamais enregistrée, la baisse s’étant produite sur seulement six jours de bourse.

Corrections peuvent causer beaucoup d’anxiété., Cependant, il est important de reconnaître que les marchés financiers ont historiquement connu un recul important au cours de la plupart des années, tout en offrant des rendements positifs sur l’ensemble de l’année. Par exemple, en 2018, le S&P 500 a connu une correction de marché de plus de 10% dans le premier trimestre de l’année et de nouveau au quatrième trimestre, suivie par un rebond de plus de 13% au premier trimestre 2019.

ces corrections de marché sont plus courantes que vous ne le pensez., Au cours des cinq années écoulées depuis le lancement de Schwab Intelligent Portfolios® en mars 2015, cinq corrections ont été apportées, dont la plus récente. Ces retraits occasionnels ont toujours été suivis de rebonds, selon le centre de recherche financière Schwab. Depuis 1974,le S & P 500 a augmenté en moyenne de plus de 8% un mois après un creux de correction du marché et de plus de 24% un an plus tard., Investir dans un portefeuille diversifié et maintenir la discipline nécessaire pour respecter votre plan à long terme pendant ces périodes de volatilité sont parmi les clés du succès des placements.

Les corrections boursières ne sont pas rares

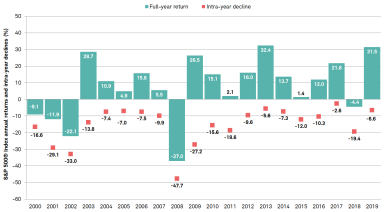

pour illustrer la nature volatile des marchés financiers, nous avons examiné les baisses des marchés boursiers intra-annuels au cours de la période de 20 ans allant de 2000 à 2019. Comme vous pouvez le voir dans le graphique ci-dessous, une baisse d’au moins 10% s’est produite au cours de 11 années sur 20, soit 55% du temps, avec un recul moyen de 15%. Et en deux années supplémentaires, la baisse était juste inférieure à 10%., Malgré ces reculs, cependant, les actions ont augmenté dans la plupart des années, avec des rendements positifs dans toutes les années sauf cinq et un gain moyen d’environ 6%.

Figure 1: les corrections boursières sont assez courantes., Des retraits de 10% ou plus se sont produits dans 11 des 20 dernières années

avoir un plan à long terme et s’y tenir est la clé du succès des investissements

le marché haussier actuel approche de son 11e anniversaire, avec le S&p 500 ayant plus que quadruplé en valeur par rapport à son plus bas de mars 2009 jusqu’à la fin de février 2020-même après son récent repli., Les perspectives de Schwab sont devenues plus prudentes ces derniers mois en raison des incertitudes entourant le coronavirus, des réductions des estimations des bénéfices des entreprises et des inquiétudes concernant la vigueur de la croissance économique. Un marché baissier d’au moins 20% se produira à un moment donné, mais il est important de les garder en perspective. Le marché baissier moyen n’a duré qu’environ 17 mois, selon le Schwab Center for Financial Research, et 80% des corrections depuis 1974 n’ont pas conduit à un marché baissier.,

il reste à voir si la récente volatilité du marché a atteint son crescendo ou si les turbulences pourraient se poursuivre. Quoi qu’il en soit, il est important de se rappeler que les reculs du marché ne sont pas rares — et se produisent dans la plupart des années. Ces corrections du marché peuvent être utiles pour réinitialiser les évaluations des actions et les attentes des investisseurs dans le cadre d’une progression du marché à plus long terme. Nous savons que les marchés peuvent être volatils à court terme., Mais nous comprenons également que le fait d’avoir un plan de répartition stratégique de l’actif à long terme et de respecter ce plan pendant les périodes de volatilité des marchés peut vous aider à rester sur la bonne voie pour atteindre vos objectifs financiers.

Schwab Intelligent Portfolios est conçu pour offrir une large diversification à travers jusqu’à 20 classes d’actifs dans n’importe quel portefeuille, y compris des classes d’actifs défensives telles que le cash et l’or qui peuvent vous aider à résister à ces périodes inévitables de volatilité., Cette large diversification ainsi qu’un processus de rééquilibrage automatisé peuvent aider à fournir la discipline nécessaire pour rester calme pendant la volatilité à court terme tout en restant concentré sur les objectifs à plus long terme.

David Koenig CFA®, FRM®, Vice-Président et stratège en chef des placements pour les portefeuilles intelligents Schwab

Laisser un commentaire